06 不動産の相続対策

06-03 不動産を活用して相続対策

(1)建物を「建てる」

相続対策としての不動産活用の方法には、「建てる」「貸す」「売る」が考えられます。最初に「建てる」事で節税する事を説明します。

更地(自用地)のまま保有するよりも、貸家建付地にする事で相続税評価額が低くなります。賃貸アパートなどを建てると、以下のように相続税評価額が下がりますので、相続税の節税が可能です。

例えば、預金8000万円と相続税評価額5000万円の更地を保有している人が、その土地に建築費5000万円で賃貸アパートを建てると評価額が大きく下がります(下図参照)。

ただし、賃貸アパートは建てると長期間にわたり賃貸経営をしていかなければなりません。市況の変化による空室リスク、建物劣化による値下げリスク、大規模修繕費負担等のリスク、納税資金や借入金返済資金等の負担もあります。

長期のキャッシュフローと損益の計画をしっかり立てる必要があります。

また、相続人が複数いるケースでは、相続の際には、更地のままであれば売却した現金を相続人で分割できるのに対して、賃貸アパートを建てると分割協議が難しくなります。

更地(自用地)のまま保有するよりも、貸家建付地にする事で相続税評価額が低くなります。賃貸アパートなどを建てると、以下のように相続税評価額が下がりますので、相続税の節税が可能です。

例えば、預金8000万円と相続税評価額5000万円の更地を保有している人が、その土地に建築費5000万円で賃貸アパートを建てると評価額が大きく下がります(下図参照)。

ただし、賃貸アパートは建てると長期間にわたり賃貸経営をしていかなければなりません。市況の変化による空室リスク、建物劣化による値下げリスク、大規模修繕費負担等のリスク、納税資金や借入金返済資金等の負担もあります。

長期のキャッシュフローと損益の計画をしっかり立てる必要があります。

また、相続人が複数いるケースでは、相続の際には、更地のままであれば売却した現金を相続人で分割できるのに対して、賃貸アパートを建てると分割協議が難しくなります。

(2)定期借地で「貸す」

土地は活用したいが賃貸経営は面倒だというケースや、その土地をいずれは家族が使いたいというケースでは、土地を「貸す」ことも選択肢となります。貸した土地は「貸地」となり自用地よりも評価額が下がります。

とはいえ、土地を借りる人(借地人)との間で借地契約を交わして土地を貸すと、借地人の権利が法律で強く保護されるため、その土地を返してもらうのが非常に難しくなります。したがって、通常は「定期借地契約」を結んで期限付きで貸します。

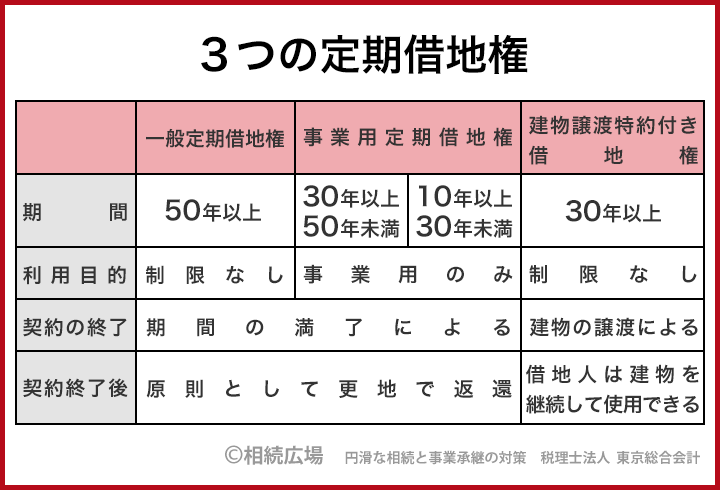

定期借地契約にすると、借地人が借地権を持ちます。定期借地権には「一般定期借地権」「事業用定期借地権」「建物譲渡特約付き借地権」の3種類があります(下図参照)。

一般定期借地は分譲マンションや有料老人ホームなど、事業用定期借地はコンビニエンスストア、ファミリーレストラン、ドラッグストアなど、建物譲渡付き借地は賃貸住宅などに向いています。

定期借地だと、地主は建物を建てる必要がなく、空室リスクを負わずに地代を受け取ることができます。その反面、土地は長期間拘束され、地主が自由に使うことはできません。

定期借地で貸している土地の相続税評価額は、定期借地権が設定された時点では自用地の20~45%程度が減額されますが、契約終了までの期間が短くなるにつれて、減額割合が小さくなっていく点には注意が必要です。

また、定期借地の契約内容や契約書については法律上の細かいルールがあり、税務上の取扱いも複雑なので、専門家のアドバイスは欠かせません。

とはいえ、土地を借りる人(借地人)との間で借地契約を交わして土地を貸すと、借地人の権利が法律で強く保護されるため、その土地を返してもらうのが非常に難しくなります。したがって、通常は「定期借地契約」を結んで期限付きで貸します。

定期借地契約にすると、借地人が借地権を持ちます。定期借地権には「一般定期借地権」「事業用定期借地権」「建物譲渡特約付き借地権」の3種類があります(下図参照)。

一般定期借地は分譲マンションや有料老人ホームなど、事業用定期借地はコンビニエンスストア、ファミリーレストラン、ドラッグストアなど、建物譲渡付き借地は賃貸住宅などに向いています。

定期借地だと、地主は建物を建てる必要がなく、空室リスクを負わずに地代を受け取ることができます。その反面、土地は長期間拘束され、地主が自由に使うことはできません。

定期借地で貸している土地の相続税評価額は、定期借地権が設定された時点では自用地の20~45%程度が減額されますが、契約終了までの期間が短くなるにつれて、減額割合が小さくなっていく点には注意が必要です。

また、定期借地の契約内容や契約書については法律上の細かいルールがあり、税務上の取扱いも複雑なので、専門家のアドバイスは欠かせません。

(3)駐車場で「貸す」

資金負担が少額で済む方法としては、駐車場として貸すことも考えられます。駐車場には他人の所有する建物がないので、借地権が生じません。更地に戻すのが簡単なので売却しやすいといえます。

月極め駐車場(青空駐車場)の場合は、テナントの募集や集金などは不動産業者に任せるのが一般的で、賃貸料の10~15%程度の手数料がかかります。借り手がつかないスペースが生じると賃料が入ってこなくなるというリスクがあります。

時間貸し駐車場(コインパーキング)は、地主が舗装費用を負担しなければなりませんが、設備の設置や集金、清掃やクレーム処理などは、専門の運営会社が行います。稼働状況にかかわらず、毎月一定の賃料が受け取れるのがメリットです。

月極め駐車場(青空駐車場)の場合は、テナントの募集や集金などは不動産業者に任せるのが一般的で、賃貸料の10~15%程度の手数料がかかります。借り手がつかないスペースが生じると賃料が入ってこなくなるというリスクがあります。

時間貸し駐車場(コインパーキング)は、地主が舗装費用を負担しなければなりませんが、設備の設置や集金、清掃やクレーム処理などは、専門の運営会社が行います。稼働状況にかかわらず、毎月一定の賃料が受け取れるのがメリットです。

(4)土地を「売る」

保有し続ける必要のない土地や、採算性のよくない不動産は売却するのも一案です。売却して現金化すれば、相続時に相続人が分割し易くなり、相続税の納税資金に充当できます。

(5)土地を「組替える」

収益性の低い土地を保有していると、採算性が悪いし、管理の手間もかかります。投資効率の悪い郊外地の土地を売却して、値段が高いが投資効率の高い都市部の不動産に組替えるのが適切です。

空室の多い賃貸アパートを売って収益性の高い賃貸物件を買う例や、広いが老朽化した自宅を売却して、生活の便利な場所に住み替えるのも賢明でしょう。

空室の多い賃貸アパートを売って収益性の高い賃貸物件を買う例や、広いが老朽化した自宅を売却して、生活の便利な場所に住み替えるのも賢明でしょう。